外盘期货配资公司 光大期货:8月19日金融日报

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

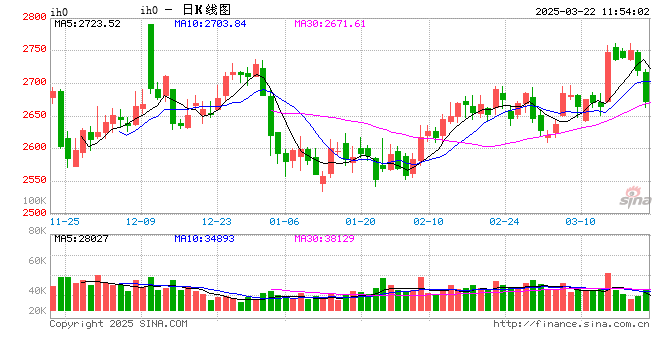

股指:内外部资金小幅波动,市场缩量明显,预计仍将维持区间震荡

Wind全A近期缩量震荡明显,上周小幅收跌0.05%,日均成交额5300亿元。大小盘指数分化,中证1000下跌1%,中证500下跌1.06%,沪深300上涨0.42% ,上证50上涨1.17%。

上周,多项经济数据发布,整体呈现冷热不均。价格指标上,7月CPI同比0.5%,PPI同比-0.8%,两者均较上半年水平有所回升;体量指标上,7月规模以上工业增加值同比5.1%,社零同比2.7%,固定资产投资累计同比3.6%。早前发布的社融信贷数据仍体现出实体融资意愿不强的特点,新增人民币贷款数据偏弱。

海外影响逐渐消退,自7月11日美国通胀数据明显回落以来,海外经历了一轮较强的衰退降息交易,至8月5日“黑色星期一”达到顶点,全球权益市场尤其是AL相关资产大幅回调。但随后日央行发声稳定局面,叠加上周公布的美国零售数据超预期,海外衰退交易暂时告一段落。海外衰退交易对A股的影响体现在两个方面,其一,全球科技股回调影响A股相关题材的估值上限;其二,海外降息预期打开国内降息空间,有助于名义经济增速超过名义利率的更快实现,从而促使A股进入右侧交易。

盘面上,1000IV指数近期持续回落,收于22.17,显示市场对于指数在近期出现反转的预期不强,指数继续维持震荡概率较大。板块重新进入快速轮动节奏,不易通过选股策略获得超额收益。资金层面重点不突出,融资余额小幅净流出34亿元,其中净流出计算机8.6亿元居前,多数板块小幅变化。北向资金周四当日净流入122亿元,净流入银行17亿元,汽车12亿元,其余板块较为分散。沪深300ETF在周四和周五尾盘再次出现放量交易。

国债:多空交织,国债期货横盘震荡

1、债市表现:本周政府债净融资量偏大,资金利率维持高位,但金融数据显示实体融资需求偏弱,7月经济数据边际走弱,短端国债收益率小幅上行,长端维持震荡。截止8月16日收盘,二年期国债收益率周环比上行9.8BP至1.67%,十年期国债收益率下行0.08BP至2.2%,三十年期国债收益率上行1BP至2.39%。国债期货高位回落,TS2412、TF2412、T2412、TL2312周环比变动分别为-0.1%、-0.06%、-0.24%、-0.69%。美债方面,截至8月16日收盘,10年期美债收益率周环比下行5BP至3.89%,2年期美债上行1BP至4.06%,10-2年利差-17BP。10年期中美利差-169BP,倒挂幅度周环比收窄5BP。

2、政策动态:周一至周五,央行分别开展745亿元、3857亿元、3692亿元、5777亿元和1378亿元逆回购操作,全周逆回购累计净投放15236.1亿元。资金利率小幅上行,R001、R007、DR001、DR007周环比变动-9.1BP、-0.9BP、-9.4BP、1.5BP至1.77%、1.87%、1.7%、1.84%。本周有4010亿元MLF到期,MLF操作推迟至8月26日开展,因此本周部分逆回购投放用于对冲MLF到期。MLF推迟至当月下旬操作,可以避免MLF利率变动对LPR报价的干扰,MLF政策利率色彩进一步淡化。

3、债券供给:本周政府债发行6454亿元,到期826亿元,净发行5628亿元。其中国债净发行4025亿元,地方债净发行1603亿元。发行计划来看,下周政府债发行4357亿元,净发行2787亿元。本周新增专项债1346亿元,全年累计发行20544亿元,发行进度52.7%。下周专项债计划发行1354亿元。

4、策略观点:止盈情绪增加叠加政府债发行放量对资金面的短期扰动,本周债市延续大幅波动。央行二季度货币政策执行报告再次对长端债券进行风险提示,国债短端稳定而长端回调压力仍存。

宏观:7月经济数据“冷热不均”

实体经济:水泥需求整体变化不大,多数为小幅起落;螺纹成交回落,表需小幅回升,产量及库存降至低位;沥青出货量平稳。

消费方面,暑期出行热度略有降温,国内航班执行数保持高位。商品房销售面积保持低位,乘用车销量保持平稳。

重要数据: 7月经济数据结构上仍然呈现“冷热不均”,通胀温和增长,CPI超预期回升至0.5%,高温降雨天气影响以及生猪产能去化效应逐步显现,食品价格上涨;今年暑期出游需求较旺,相关价格涨幅均高于近十年同期平均水平。PPI受需求不足及部分国际大宗商品价格下行等因素影响,降幅保持持平。出口热度尚可维持,但我们在此前专题报告《提高关税对汽车出口影响几何?》中提示过,上半年出口增速较强有在加征关税生效之前“抢出口”的影响,下半年出口谨慎乐观。

内需方面,制造业投资增速仍然“一枝独秀”,基建投资稳中回落,社零弱复苏,房地产投资跌幅仍在扩大,景气度依次降低。社零当中,除汽车以外的消费品零售额同比增速比整体社零高0.9个百分点。基建方面,资金到位情况不及预期,未来两个月可能改善。7月新增政府专项债6911亿元,比去年同期增加2802亿元,环比6月减少1565亿元。政府债发行再度放慢,但7月底召开的中共中央政治局会议在部署下半年财政政策时,要求加快专项债发行使用进度,8月和9月地方债发行将明显提速。另外,6月以来有部分省市新增专项债未披露项目投向,用于“补充政府性基金财力”,偿还地方政府存量债务,行使“特殊再融资债”的功能。特殊新增债发行额度算在当年新增债额度,会弱化新增专项债对于基建投资拉动的指标意义。截至7月底,特殊新增专项债披露发行总额已达2536亿元。

下周关注:杰克逊霍尔全球央行年会(周四至8月24日)

贵金属:借降息东风 金价再创新高

1、伦敦现货黄金先抑后扬,较上周上涨3.13%至2506.844美元/盎司,价格再创历史新高;现货白银较上周上涨5.67%至29.004美元/盎司;金银比降至86.4附近。截止8月13日美国CFTC黄金持仓显示,总持仓较上次(6号)统计增仓25227张至505872张;非商业持仓净多数据增仓28515张至267264张;Comex库存,截止8月16日黄金库存周度减仓7.17吨至544.12吨;白银库存增加171.42吨至9577.38吨。

2、数据方面,美国7月PPI全面超预期下行,同比涨幅收窄至2.2%,服务成本年内首次下滑,数据低于预期,通胀降温利好降息押注,市场对9月美联储降息50个基点的押注重新超过50%。另外,美国7月CPI同比2.9%,低于预期与前值的3%,这也是自2021年以来首次降至3%以下;核心CPI同比3.2%,符合预期3.2%,但低于前值3.3%。7月通胀进一步放缓,也为9月降息铺平道路,但市场更关注美联储是否会超预期降息。但美国7月零售销售环比增长1%,为2023年2月以来最高水平,远超预期0.4%,前值从0%下修至-0.2%,较好的消费数据减弱了市场对美经济硬着陆的预期。

3、随着全球股市的稳定,黄金下行压力随之减轻,且伴随着美联储降息50个基点的概率逐渐回升以及(伊以、俄乌)地缘政治再次表现不平静,伴随着美元指数的快速走弱,伦敦现货黄金越过2500美元/盎司,再次创出历史新高。从市场情绪来看,黄金做多情绪或再次点燃,因此下周的重点关注黄金能否站稳当前历史高点,为后市拓宽上涨空间,仍需技术和时间上的确认。另外,若金价企稳信心较为充足,则银价可能紧随其后,成为向上弹性更大的品种。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 外盘期货配资公司

首页

首页